据中房君最近从多家广州主要银行了解到,广州首套房贷款利率普遍下调至3.1%,二套房贷款利率则降至3.7%。

值得关注的是,个别外资银行为了吸引优质客户,对首套房贷款利率给予更多优惠。例如汇丰银行,如果申请额度达到400万元以上,利率最低可以降至2.9%,成为广州首家利率低于3%的银行。此外,渣打银行也紧随其后,将最低利率降至2.95%。

尽管如此,有业内人士分析,国有大行仍然主导着房贷市场,尽管外资银行的利率较低,但其市场份额并不大。

“外资银行通常只做二手房贷款,且不接受偏远地区如从化、增城、花都等非地铁周边的房产。其次,由于许多购房者通过中介机构购买二手房,中介机构有固定的合作银行,外资银行难以介入。此外,外资银行只接受商业贷款,不能提供组合贷款。因此,尽管外资银行的利率优势明显,但对市场的影响相对有限。” 该业内人士表示。

自“5·17”新政取消了房贷利率下限后,各银行可自主确定利率标准,全国各城市已经多次下调房贷利率。据调查发现,目前在广州,中农工建四大银行及民生银行的首套房贷款利率为3.1%。个别银行表示,针对优质客户,利率可以降至3.05%甚至是3%。而广州银行、华润银行、浦发银行、中信银行、招商银行等的首套房利率则在3%~3.05%。

何谓优质客户?广州资深按揭贷款专家、大源按揭总经理郑大源表示,银行对优质客户的认定标准通常包括:行业背景如500强、外企、体制内和事业单位等;良好的征信记录;高额贷款需求;以及某些银行要求较高的首付比例。

此外,为了竞争房贷市场份额,越来越多的银行开始灵活调整个人住房按揭还款方式。如华润银行、浦发银行、中信银行、广发银行、农业银行等,均推出了“先息后本”的还款方式。这种方式在2~5年期间只需支付贷款利息,不需要偿还本金。期限结束后,剩余贷款本金可以选择按常规的等额本金或等额本息方式还款。

业内人士分析认为,“先息后本”的还款方式为购房者提供了“缓冲期”,前期还款压力较小,适合有“卖一买一”置换需求,或是短期内资金有其他用途的客户。然而,实际上这种方式会增加总利息支出,建议购房者在选择时需慎重考虑。

过去常说,“晚买一年房,十年又白忙”,如今却变成“晚买一年房,少打十年工”。

据国家统计局数据显示,6月广州的一二手房价依然未能止跌,且在一线城市中表现最为疲软。一手房价格环比下降1.2%,延续了13个月的下跌趋势,同比下降9.3%。二手房价格环比下降1.5%,连续下跌14个月,同比下降12.4%。

房价的持续下跌、最低首付比例和房贷利率的降低,一定程度上减轻了购房者的首付压力和置业成本。

许多购房者感叹,仅仅一年前首套房贷款利率还高达4.2%,现在已大幅降至3.1%。以贷款300万元、按等额本息、30年计算百乐博,一年前的月供约为14670元,而现在仅需约12810元,每月节省1860元。

广州市房地产中介协会数据显示,6月广州二手房按揭付款所占比重环比增长10.32个百分点,达到了50.87%。

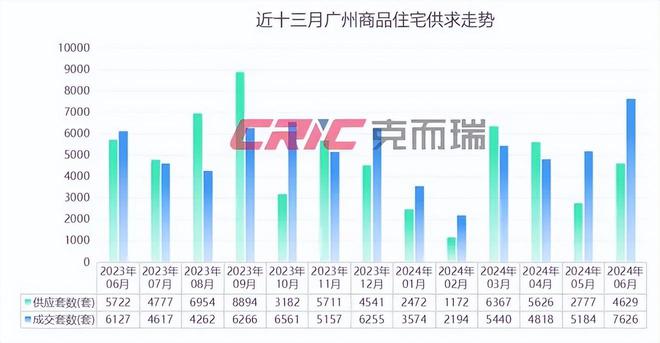

克而瑞数据显示,6月份正值广州“5·28”楼市新政满月,一手房新增供应量大增,推动成交量达到7626套,同比增长24%,创下近一年来的最高峰。

此外,从克而瑞对全市重点监控的50个楼盘近期来访和实时认购情况来看,6月份这些楼盘的周均转化率接近5%,较5月明显提升。这一数据在一定程度上表明,在新政刺激下,那些早已有置业需求但资金稍显不足的客户正在加速转化成交。

二手房方面,6月份广州二手住宅网签宗数为10456宗,面积达到105.92万平方米,环比分别大幅增长了33.40%和34.13%。

广东省城乡规划院住房政策研究中心首席研究员李宇嘉则认为,7月份楼市进入传统淡季,房地产政策的纾困效应也在逐渐减弱。市场对于继续和持续降息的预期存在,同时房价持续下跌并且预期将继续下跌。在这种情况下,除了迫切需要购房的人群外,其他购房需求可能会选择观望。此外,长债无风险利率下降,且低于按揭利率,导致居民贷款的积极性也受挫,因此降息仅利好刚需买房。